亚洲工厂需求强劲,全球制造业短期增长前景转好

亚洲工厂的需求以 2 年多来最强劲的速度增长,全球制造业的短期增长前景开始转好:GEP 全球供应链波动指数

- 北美供应商因人员短缺而难以满足订单需求

- 3 月,欧洲制造业衰退有所缓解,但德国的急剧下滑仍是欧洲大陆的主要拖累

- 尽管红海和巴拿马运河航运中断,但由于集装箱运价下降,3 月的运输成本和库存有所下降

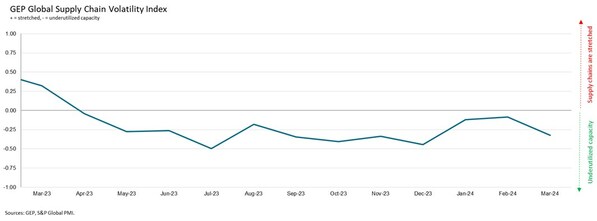

新泽西州克拉克2024年4月13日 /美通社/ -- GEP 全球供应链波动指数是追踪需求状况、短缺、运输成本、库存和积压订单的主要指标,每月对 27,000 家企业进行调研。3 月,该指标从 2 月的 10 个月高点 -0.08 下降至 -0.32,这是今年以来的首次下降。虽然这明确表明全球供应商的剩余产能有所回升,但基础数据显示,这是由于全球制造商使用了库存盈余(其中部分是红海和巴拿马运河航运中断导致的库存积累),并减少了备货,以及企业倾向于在向供应商下达大笔订单之前清理库存。

3 月,原材料、商品和零部件需求继续复苏,延续了年初至今的趋势。值得注意的是,在印度和中国的带动下,亚洲成为这种复苏的主要驱动力,该地区的工厂加大了对投入品的采购力度,达到了自 2021 年 12 月以来的最高水平。鉴于亚洲对全球生产的重要性,这强烈预示着未来制造业经济的广泛增长。

值得注意的是,由于人员不足导致订单积压量增加,北美供应商在满足订单需求方面面临困难。这表明未来几个月将有大量的订单。

在欧洲,投入品需求下降的速度达到今年以来最低水平,这表明欧洲大陆的工业衰退正在缓解。不过德国制造商的持续困境仍然是一个相当大的拖累。

由于苏伊士运河航运中断的影响减弱,导致集装箱运价下降,全球运输成本降至去年 12 月以来的最低水平。我们的数据显示,由于企业适应了更长的交货期,红海袭击或巴拿马运河运力下降对全球供应链没有明显的影响。

GEP 总裁兼联合创始人 Roopa Makhija 解释说:"3 月,向亚洲供应商下达的订单增加,这是一个强烈的信号,表明未来几个月制造业将加速增长。在北美,供应商报告称,尽管对投入品的需求略有下降,但由于人员短缺,导致订单需求难以满足,产能受到限制。这明确表明制造商拥有强大的生产流程,这使美联储的降息预期受挫,至少在短期内是如此。"

数据解读:

- 指数 > 0,表明供应链产能紧张。指数距离 0 越远,表明产能越紧张。

- 指数 < 0,表明供应链产能未充分利用。指数距离 0 越远,表明产能未充分利用的程度越大。

2024 年 3 月要点

- 需求:3 月,全球对原材料、商品和零部件的需求接近长期平均水平,表明全球制造业正在复苏。亚洲是这一积极趋势的主要推动力,该地区的采购活动以两年多来最强劲的速度增长。

- 库存:3 月,全球企业的库存急剧逆转,这在一定程度上反映出因红海航运中断而积累的库存盈余正在减少。报告显示,安全库存情况处于自 2019 年 11 月(疫情前)以来的最低水平。

- 物料短缺:报告显示,物料短缺情况仍是四年来的最低水平。

- 劳动力短缺:3 月,仍有证据表明,人员配备紧张状况加剧,尤其是在欧洲和北美,全球制造业因劳动力短缺导致的订单积压量,增至去年 8 月以来的最高水平。

- 运输:3 月,随着红海航运中断对供应链的影响减弱,全球运输成本降至今年以来的最低水平。

区域供应链波动

- 北美:指数从 0.17 跌至 -0.31,表明继 2 月压力上升之后,剩余产能再次增加。这反映了库存减少,减轻了该地区供应商的压力。

- 欧洲:指数从 -0.41 跌至 -0.62。尽管本月下跌,但该指数远高于 2023 年底的水平。不过德国制造业经济的衰退仍在拖累欧洲大陆。

- 英国:3 月,指数从 -0.34 进一步上升至 -0.17,达到今年以来的最高水平,表明英国供应链的剩余产能正在减少。

- 亚洲:指数变化不大,为 -0.07,仅从 -0.02 小幅下跌。总体而言,指数表明,该地区对投入品的需求以两年多来最快的速度增长,亚洲供应商已接近满负荷运转。

欲了解更多信息,请访问 www.gep.com/volatility。

备注:您可订阅查看自 2005 年 1 月起的完整历史数据。请联系 economics@spglobal.com。

下一次的 GEP 全球供应链波动指数将于美国东部时间 2024 年 5 月 13 日上午 8 点发布。